近日,银保监会发布《银行保险机构进一步做好地方政府隐性债务风险防范化解工作的指导意见》(银保监发(2021)15号),意见核心内容基本保持了银保监会对地方政府债务问题一以贯之的政策精神,不同之处在于进一步明确和规范了相关细节,倒逼城投公司放弃无序融资思路,进一步规范化融资,其可执行性和可操作性均出现较大幅度提升。

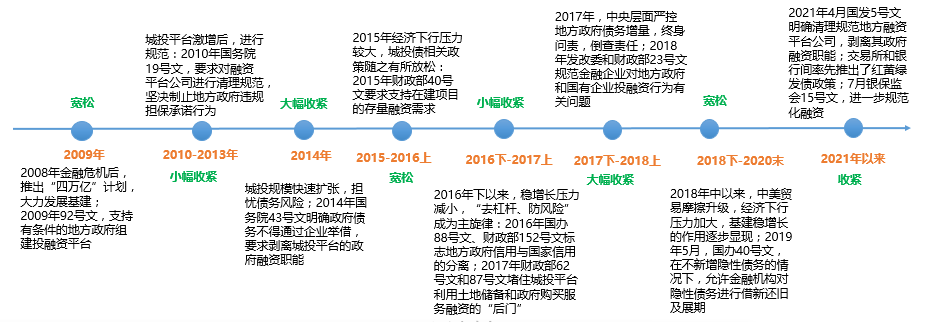

地方政府融资主要是通过城投公司这个平台实现的。城投平台,伴随2009年的“四万亿”刺激计划,应运而生;至今已经历三轮松紧的周期轮回:

01政策出台背景:当前地方政府隐形债务问题严重,城投债违约风险频发

政府隐性债务是指政府在法定政府债务限额之外直接或者承诺以财政资金偿还以及违法提供担保等方式举借的债务。主要来源于以下两类:一类是PPP、政府投资基金、政府购买服务等项目形成的政府债务;另一类是地方政府融资平台等单位替地方政府融资,由地方政府提供担保、提供偿还资金形成的政府债务。

截至2020年末,地方政府债务余额约为25.66万亿元,各地城投有息负债合计约42.14万亿元,地方隐性债务占比已达62.15%(地方隐性债务占比=城投有息负债/(城投有息负债+地方政府债)。

此外,近期城投债非标逾期违约事件频繁发生。2021年1-6月期间,城投贷款违约仅春华水务一起;非标逾期事件共计28起,涉及城投平台26家(以非发债平台居多),整体高于去年同期。

从地区分布来看,非标逾期情况仍多集中在债务压力较大的偏尾部区域当中。2021年1-6月的28起非标逾期违约事件主要分布在贵州、云南、内蒙古、河南、陕西、天津6个省市。

从行政层级看,区县级平台的非标逾期情况较多,违约主体的行政层级及信用资质整体偏低。

02政策核心解读:明确打消财政兜底幻觉,但尚留一定回旋空间

(一)“15号文”的核心是明确打消财政兜底幻觉,强化风险管理

“15号文”总则提出“持续做好常态化金融风险防范、进一步规范银行保险机构、地方政府相关融资业务,“牢牢守住不发生系统性风险底线”,可见监管在方向上是明确的,即防范城投债务风险,并且牢牢守住“不发生系统风险底线”。细则提到“严禁新增地方政府隐性债务、妥善化解存量地方政府隐性债务,强化风险管理”。可见,“15号文”并非完全利空,而是从监管层面有序的排除隐患,逐步有效的化解城投的债务风险。

(二) 明确不得提供以预期土地出让收入作为企业偿债资金来源的融资

“15号文” 重申不得把土地出让收入与项目挂钩,同时, 2021年6月,财政部、自然资源部、税务总局、人民银行联合发布财综【2021】号明确提出要将国有土地使用权出让收入全部划转至税务部门负责征收,将严格按照预算、支出、执行,这将更有利于规范财政性收支管理,不再像原来的“小金库”模式。

因此,对于实际运行中演变出的“F+EPC”、“ABO”等模式,都属于擦边球项目,在政策未有新的变化之前要保持绝对审慎。

(三) 严禁新增流动资金贷款可规范城投的业务

加强明确有效的分类管控:“15号文”指出,银行保险机构向地方政府相关客户提供融资前,应查询财政部融资平台公司债务及中长期支出事项监测平台:对于不涉及地方政府隐性债务的客户,应落实防范化解地方政府隐性债务风险政策要求,按照市场化原则,依法合规审慎授信,防止新增隐性债务;对于承担地方政府隐性债务的客户,不得新提供流动资金贷款或流动资金贷款性质的融资,不得为其参与的专项债券项目提供配套融资。

(四) 政策上留有一定的回旋空间

严禁新增隐性债务方面:对必要的在建项目允许在不扩大建设规模和防范风险的提前下,继续提供融资,避免出现工程烂尾。

存量隐性债务化解方面:要求优先化解期限短、涉众广、利率高、刚性兑付预期强的债务,防范存量隐性债务资金链断裂的风险;要求承接的条件基本合规的到期地方政府隐性债务,可适当延长期限,探索降低债务利息成本。

监管监测方面:要求各级监管机构建立地方政府债务风险监测体系;各银保监局要制定辖内的风险应急处置预案。

03 政策后续影响:城投债流动性将大幅缩水,城投平台分化加剧,转型成为必然趋势

在地方融资平台的严监管环境下,银行及保险配置城投债的渠道将受阻,进而导致城投债面临的流动性大幅缩水。

后续各地城投的分化可能会进一步加剧:在严监管的经验之中,马太效应会更加明显,弱地区城投大概率会面临融资难的加剧,而流动性会更加眷顾那些资质尚优的地区。

(市场委供稿)

水协出版物

关于协会 协会简介 协会章程 协会历史 协会制度 协会负责人 会长 副会长 秘书长 组织机构 组织架构 理事会 监事会 秘书处 分支机构 地方水协 专家智库 战略咨询委员会 顾问委员会 专家团队 标准化工作委员会 信息公开 政策规范 法律法规 行政法规 政策文件 政策解读 国家标准 国家标准动态 现行国标 行业标准 行业标准动态 现行行标 国际标准 通知公告 业务活动 水协年会 2022/2023年会 2021年会 团体标准 简要介绍 机构制度 团标申请 现行团标 团标动态 工程案例 简要介绍 管理办法 入库申请 已入库名录 教育培训 简要介绍 管理办法 培训计划 培训基地 培训动态 科学技术奖 简要介绍 管理办法 往年获奖名单 科技成果评价 简要介绍 管理办法 申请鉴定材料 往年鉴定成果 产品推荐 简要介绍 管理办法 在线申报 产品名录 统计年鉴 新闻动态 水协要闻 行业要闻 地方水协动态 综合新闻 业务交流 行业热点 国际交流 会员中心 管理办法 会员名录 副会长单位 常务理事单位 理事单位 会员单位 会员风采 理事会动态 会员登录